看了@HouseofChimera的數據分析,很有感觸

@MMTFinance作為Sui生態系統最大的DEX,資本效率和收入模式近期表現非常優異,而且還沒有發幣

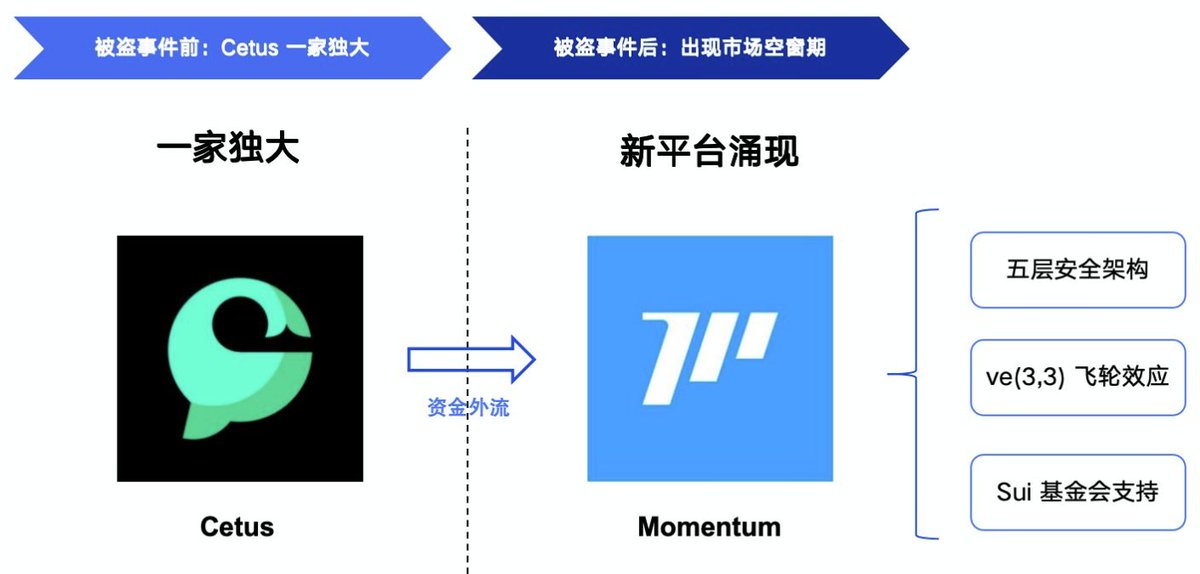

很多人都拿它跟Cetus比,其實還是略有不同

1️⃣ 資產側的差異

Curve → 主打穩定幣、LSD,更像“同類資產高效交易所”,適合低滑點交換。

Momentum → 基於Sui的 CLMM模式,交易對覆蓋更廣(不局限於穩定幣),資本效率更高。

👉 簡單說,Curve偏穩定性,Momentum偏效率和靈活性。

2️⃣ 收益模式的不同

Curve → 交易費用主要歸流動性提供者(LP),協議收入有限,很多收益需要靠外部“賄賂”+“生態補貼”驅動。

Momentum → 採用 ve(3,3) 模式,所有交易費用中有固定比例直接歸 veMMT 鎖倉者,形成協議原生的“真實收益”,而不是靠通脹或外部補貼。

👉 Curve需要靠外部協議拉動飛輪,Momentum內部飛輪更強。

3️⃣ 治理與激勵機制

Curve → veCRV模型,長期鎖倉獲取治理權+獎勵,但鎖倉周期長達4年,進入門檻高。

Momentum → ve(3,3)機制+Sui生態加成,治理與獎勵周期更靈活,資金利用率高,社區參與度更輕便。

👉 Curve偏長期機構治理,Momentum更社區友好。

4️⃣ 網絡與生態差異

Curve → 已是以太坊及多鏈的基礎設施,用戶基數大,穩定但競爭激烈。

Momentum → 完全綁定 Sui生態,在新興公鏈上扮演核心角色,風險與機會並存。

👉 Curve是跨鏈巨無霸,Momentum是Sui的原生核心DEX。

5️⃣ 增長邏輯不同

Curve → 成長依賴穩定幣市場規模擴大 + LSD賽道。

Momentum → 成長依賴 Sui 整體生態擴張 + CLMM交易效率帶來的吸引力。

👉 Curve更像利率協議的底層交易基礎,Momentum則是新公鏈增長的流動性引擎。

自從Curve盜幣信任受損後,@MMTFinance的未來增長空間逐步被驗證,可以期待一下

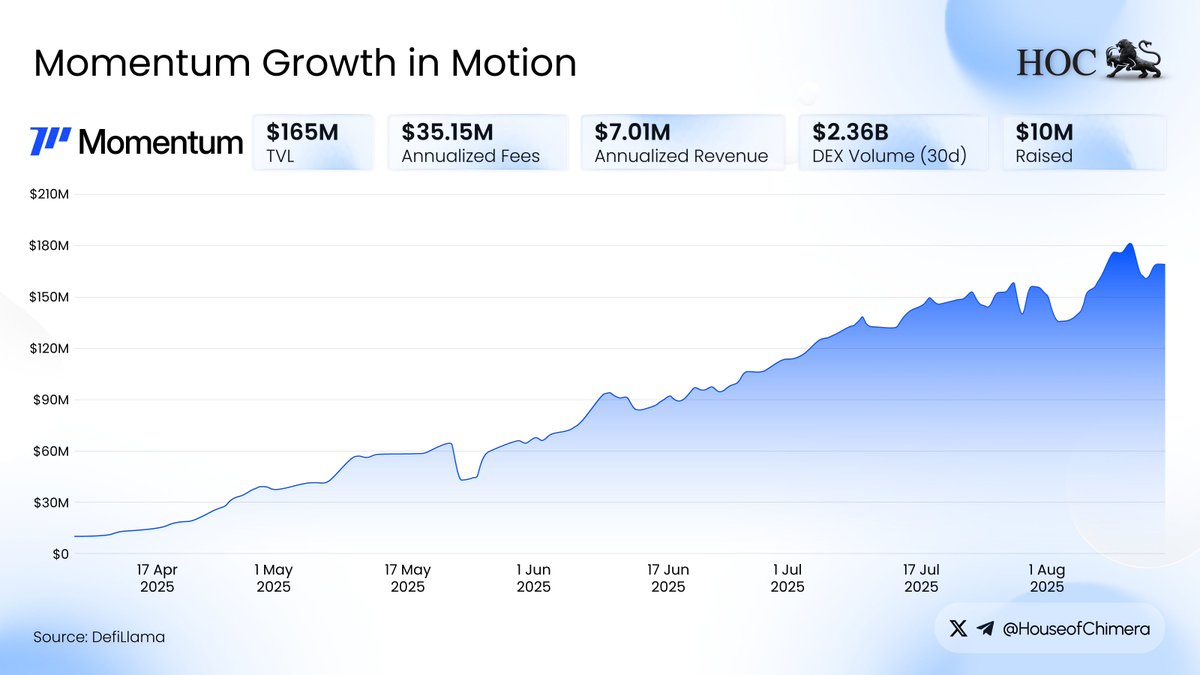

.@MMTFinance 一直在穩步上升,數據也證明了這一點:

🔹 $165M 總鎖倉價值(TVL)

🔸 $35.15M 年化費用

🔹 $7.01M 年化收入

🔸 $2.36B 去中心化交易所(DEX)交易量(30天)

🔹 $10M 籌集資金

動力正在積聚,且沒有減緩的跡象。

1.52萬

37

本頁面內容由第三方提供。除非另有說明,OKX 不是所引用文章的作者,也不對此類材料主張任何版權。該內容僅供參考,並不代表 OKX 觀點,不作為任何形式的認可,也不應被視為投資建議或購買或出售數字資產的招攬。在使用生成式人工智能提供摘要或其他信息的情況下,此類人工智能生成的內容可能不準確或不一致。請閱讀鏈接文章,瞭解更多詳情和信息。OKX 不對第三方網站上的內容負責。包含穩定幣、NFTs 等在內的數字資產涉及較高程度的風險,其價值可能會產生較大波動。請根據自身財務狀況,仔細考慮交易或持有數字資產是否適合您。